Кредитно-коллекторская служба

0:00, 20 Серпня 2006

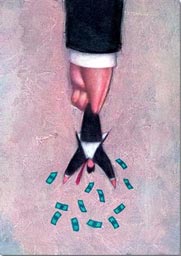

С ростом объемов потребительского кредитования в нашей стране неизбежно растет объем «плохих» кредитов в банковском секторе, то есть, попросту говоря, увеличивается количество людей, которые не могут или не хотят возвращать деньги, взятые у банков в долг.

Банкиры неохотно делятся информацией о том, сколько именно денег им не вернули клиенты. Банковских служащих можно понять, ведь невозвращенные кредиты – если и не пятно на репутации банка, то в любом случае показатель, свидетельствующий о качестве управления банком своими средствами. Еще менее охотно банки рассказывают о методах возврата невозвращенного. Но с просрочками банкиры действительно воюют. Методы этой борьбы вполне можно свести к двум вариантам – уговоры и суд.

В силу «неразговорчивости» банкиров сложно определить – какую именно сумму население буквально растащило из банковской системы нашей страны и возвращать не торопится. Однако, в любом случае она более или менее существенна. Конечно же, банки пытаются эти деньги вернуть. В деле возврата долгов им должны начать помогать так называемые коллекторские агентства, о выходе которых на рынки было заявлено совсем недавно. Это структуры, которым банки передают свои просроченные кредиты на той их стадии, когда сами банкиры уже отчаиваются взывать к совести неплательщиков. И кредитные организации, и коллекторы действуют по одной и той же схеме: первый этап – переговоры, просьбы и увещевания вернуть долг. Если переговоры не помогают, взыскивать долг приходится через суд.

Некоторые банки даже проявляют предусмотрительность. Если есть лишние руки в отделе банка, который занимается работой с должниками (так называемые отделы претензий), то лучше напомнить заемщику о том, что у него наступает срок очередного платежа по кредиту заранее – за день или два, чтобы человек, успевший забыть о надвигающемся платеже, нашел время дойти до банка. Но большинство банков все же начинают тревожить своих должников в первый или второй день с момента наступления просрочки платежа. Наивно полагать, что все клиенты – добропорядочные заемщики, обладающие хорошей памятью и развитым чувством долга. Конечно, в большинстве своем заемщики – именно такие люди, то есть далекие от мыслей о мошенничестве при получении кредита. Но вот забывчивость – характерная черта половины людей, получивших банковские кредиты, им надо напоминать о дате внесения очередного платежа по кредиту. Если напомнить до даты наступления платежа – придут и заплатят. Если не напомнят – «вылетят» за допустимые пределы и допустят просрочку.

Но вот срок взноса очередного платежа прошел, а человек по кредиту не заплатил. И банковские сотрудники начинают напоминать ему о необходимости вернуть долг. При этом и банки, и агентства, работающие с просроченными долгами, утверждают, что все переговоры с заемщиками происходят строго в рамках законности. Самое первое действие банка при задержке платежа – попытаться выяснить, по какой причине произошел сбой. Тут-то часто и выясняется, что причина задержки – обыкновенная человеческая забывчивость. Практика показывает, что людям, к сожалению, свойственно забывать о плохом, и к этому «плохому» они относят и свои долги. Как правило, после первого же напоминания большинство клиентов вносит платеж по кредиту.

Для того чтобы бороться с людской забывчивостью, банки в договоре о представлении кредита указывают, что за просрочку платежа предусмотрены штрафные санкции. Как правило, это процент от суммы еще не погашенного кредита. Так, по ипотечным программам чаще всего за просрочку по кредиту начисляется пеня в размере 0,5% в день от просроченной суммы. И, начав переговоры с клиентом, просрочившим выплату, банк в первую очередь стремится получить с него именно штрафную сумму – прежде всего для того, чтобы клиент понял: невнимательность и пренебрежение к срокам выплат будет стоить ему денег. Ничто не дисциплинирует человека так, как необходимость платить собственные деньги за собственную же забывчивость. Увы, многие люди невнимательно читают договор о предоставлении банковского кредита, и штрафные санкции за просрочку кредита становятся для них новостью в тот момент, когда пеня уже начисляется. Мой совет каждому, кто решил брать кредит в банке: относитесь к кредиту максимально серьезно и не ждите снисхождения за свое легкомысленное поведение.

Однако помимо забывчивых клиентов встречаются и «крепкие орешки». Неплательщиками становятся и настоящие мошенники, которые и не собирались возвращать долг, и те, кто в принципе мог бы заплатить, но сначала решает попробовать испытать банк – а вдруг получится не возвращать кредит. Есть еще «добропорядочные неплательщики», которые и рады бы заплатить вовремя, но неожиданно свалившиеся финансовые проблемы (потеря работы, болезнь) мешают им сделать это.

Кстати, не стоит быть однозначно уверенным в том, что за просрочку платежа финансовая расплата в виде лавинообразного роста суммы (вследствие штрафов) неминуема. Согласитесь, имеется немалая логика и в том, что в случае, если человек долго и упорно не платит, а при этом каждый день просрочки выливается ему в дополнительный рост суммы пени и штрафов, то в один прекрасный день банк понимает, что надо искать с должником компромисс. Обычно этот компромисс достигается так: человеку прощают сумму штрафов и пени в обмен на погашение основного долга. Но ни один банк такую практику не афиширует: чем чаще люди будут узнавать о случаях, когда банк кому-то простил долг, пусть даже на небольшую сумму, тем больше будет желающих не возвращать кредиты.

Но зачастую оказывается, что банкам невыгодно начинать судебный процесс с нерадивыми заемщиками. Если клиент долго и нудно отказывается платить по кредиту, не отвечает на звонки из банка, то кредитный комитет банка передает дело заемщика в юридическую службу кредитной организации – чтобы юристы вынесли заключение о перспективе взыскания денег с заемщика через суд. И это только на первый взгляд дело банка выглядит беспроигрышным. Да, банк деньги выдал, клиент их в пользование взял, и вернуть обязан. Но украинские суды – это параллельная реальность, в которой время течет совсем с иной скоростью, нежели в экономике. Поэтому, решаясь на суд, банк должен просчитать, сколько денег и времени он на ведение суда потратит и стоит ли вообще обращаться в суд по этому заемщику.

Часто случается, что банк суд выигрывает, а деньги заемщик вернуть все равно не может, потому что у него нечего взять в буквальном смысле слова. Например, в квартире нечего описать – предметы первой необходимости и минимум домашней мебели, утвари и одежды не подлежат описи и реализации в уплату долга по решению суда. Ведь украинский суд по определению гуманен: он не может принять решение оставить человека вообще без средств к существованию. Суд может, конечно, направить на работу должника исполнительный лист, чтобы часть зарплаты вычиталась в пользу банка-кредитора, но, как правило, основная причина отказа от выплат по кредиту – это как раз потеря работы, и банк снова остается ни с чем.

Если юристы банка выносят решение о том, что вероятность взыскания долга с клиента меньше 50%, то банк, как правило, вместе с пулом других просроченных кредитов передает его коллекторскому агентству – специальной организации, основной бизнес которой как раз и заключается в том, чтобы взыскивать просроченную задолженность. У банка есть два пути передачи «плохих» долгов коллекторскому агентству. Возможна прямая продажа этого долга с дисконтом, то есть коллектор покупает право требования «плохих» долгов на всю сумму, которую люди задолжают банку, при этом реально погашает кредитной организации сумму, которая меньше стоимости этих кредитов процентов на 30. Но чаще всего банки передают коллекторскому агентству лишь информацию о должниках – и коллектор работает за процент от суммы возмещенного банку долга. Какими методами работает – вопрос не простой. Хотя бы потому, что подобные компании вышли на рынок недавно и оценить их работу не представляется возможным.

Решат ли проблемы невозвратов кредитов подобные нововведения – покажет время.

Рынок потребительского кредитования в Украине начал активно развиваться в 2003 году, поэтому мошенники еще не перебрали все возможности взять денег в долг и не вернуть. Но ясно одно: по мере роста объемов потребительского кредитования в нашей стране способы взыскания долгов будут совершенствоваться, поэтому лазеек, при помощи которых человек может взять деньги в долг, а потом не вернуть, с каждым годом будет оставаться все меньше.

![]()